インドネシアのform DGT1とは|居住証明によって源泉徴収税を意味するwithholding taxの税率を下げる

自社の経理部門などから要請で、海外の得意先や関連会社へ発行してもらうよう依頼することがあるwithholding tax certificateとはそもそも何のことでしょうか。

国により多少表現に違いはありますが、withholding tax certificateとは、源泉税証明のことで、源泉証明とも略して呼ばれます。

何らかのサービス、たとえばロイヤリティの支払いをする際に、その金額に国へ納付する税金分も計算して、その分はあらかじめ国へ納めてしまう納付方式では、インドネシアから日本へのライセンス使用料を納めるとしても、一定の税率でインドネシア側ですでに税金をとられてしまっています。この税金は日本側からインドネシア政府へ納めている形をとっているため、支払いを受けた日本企業がもし自国での法人税申告のときにもこのライセンス収入をそのまま申告すると、インドネシア政府にも税金をとられ、日本政府にもさらに税金を支払うことになる二重課税となってしまいます。

平たく言えば、この源泉証明にまつわる事務・業務というのは、すべてこの二重課税を防止するためのもの、ということになります。

その中でも、インドネシアで使われているform DGT1は、源泉税徴収証明を受ける前に、インドネシア側の企業から現地国税当局へ提出してもらうもので、この提出があると、源泉税の税率が下がり、インドネシア政府への納付額自体は下がります。これは日本とインドネシアの間で租税条約を結んでいることから存在する制度のひとつです。

form DGT1は居住証明書とも呼ばれますが、これによって自社(個人)が現地に居住しているわけではないことを証明することで、現地側で徴収されることになる源泉税の税率を下げる、というものです。withholding taxとは源泉徴収税のことで、現地で支払を受ける時に自動的に徴収されているものの(取引先が立て替えています)、日本法人や日本に住む個人であれば日本側でも徴収される為、税金を二重に収めることを防ぐためにこの仕組みが存在しています。

海外の法人から、配当やロイヤリティ、利子の支払を受けたりする会社や、海外へ技術援助などで日本から技術者を有償で派遣したりするサービスを行っているケースでは関係してくる制度です。

Form DGT1(居住者証明)ですが、法人の場合は、その会社が日本にあることを証明するものとなります。つまり、日本に居住し、日本に税金を納めていることを証明する、という書類です。税務署の印章を押す箇所が設けてありますが、これは源泉税を扱う所管の税務署に持って行って押してもらう箇所となります。

日本とインドネシアの間には租税条約が結ばれており、これによってform DGTを提出すると、税率が軽減されるというメリットがあります。日本とインドネシアの双方に会社や拠点を持っている企業や、取引先がインドネシアという場合は、よく使う書類の一つと言えます。

インドネシアでの税率が下がったからと言っても、日本とインドネシアの双方の合計税額そのものが安くなるというものではなく、二重に課税されることで税額が増えてしまうことを防ぐ為のものです。

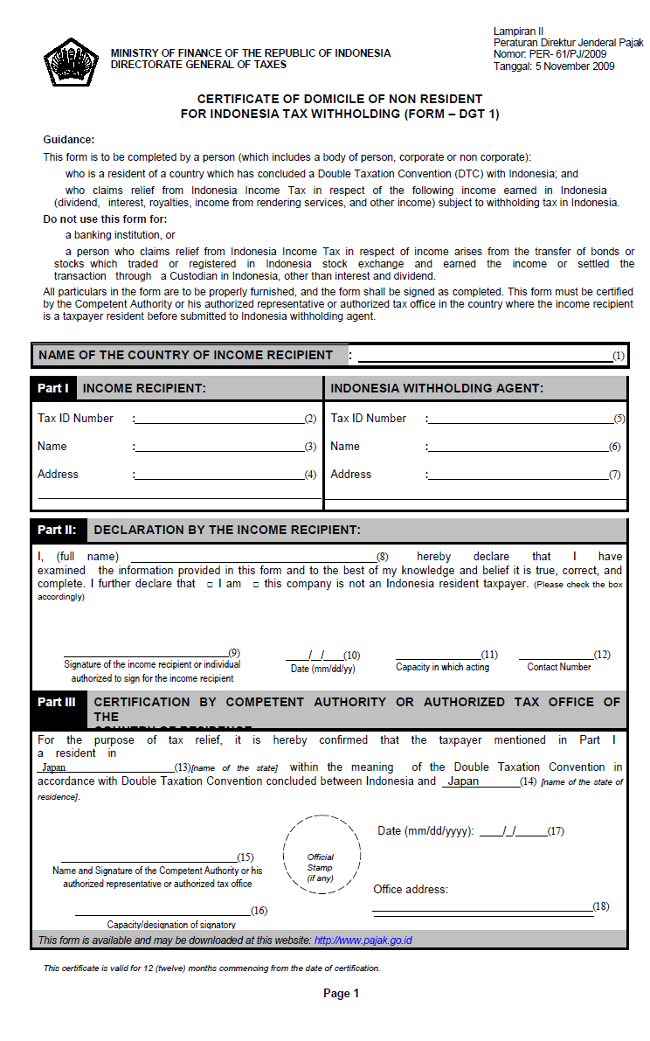

インドネシアにおけるform DGT1

下記は、インドネシアにおいて非居住者であることを証明するform DGT1と呼ばれる書式です。

なお、日本の法人税確定申告のときに使う源泉税証明は、この書類を提出したあとに適用される税率で計算されたBukti Potongと呼ばれるものを取り寄せることになります。Bukti Potongだけをより寄せてもよいのですが、この場合、税率が高いままになっていますので、現地政府への納入金額が多くなります。その分はいずれにせよ控除はできるので、トータルは原則的に変わらないのですが、現地側で立て替える都合上、現地での支出が多くなる、という問題はあります。主としてインドネシアと海外企業との間に資本関係(親子関係)がある場合に使われる制度です。

Part Iの部分で、収入を受け取る側の社名、源泉税をインドネシア側で肩代わりしている会社名を記載します。

Part IIの部分は、収入を受け取る側が自筆でサインする宣誓部分です。

Part IIIの部分にJapanにある企業明記し、税務署の判をもらいます。

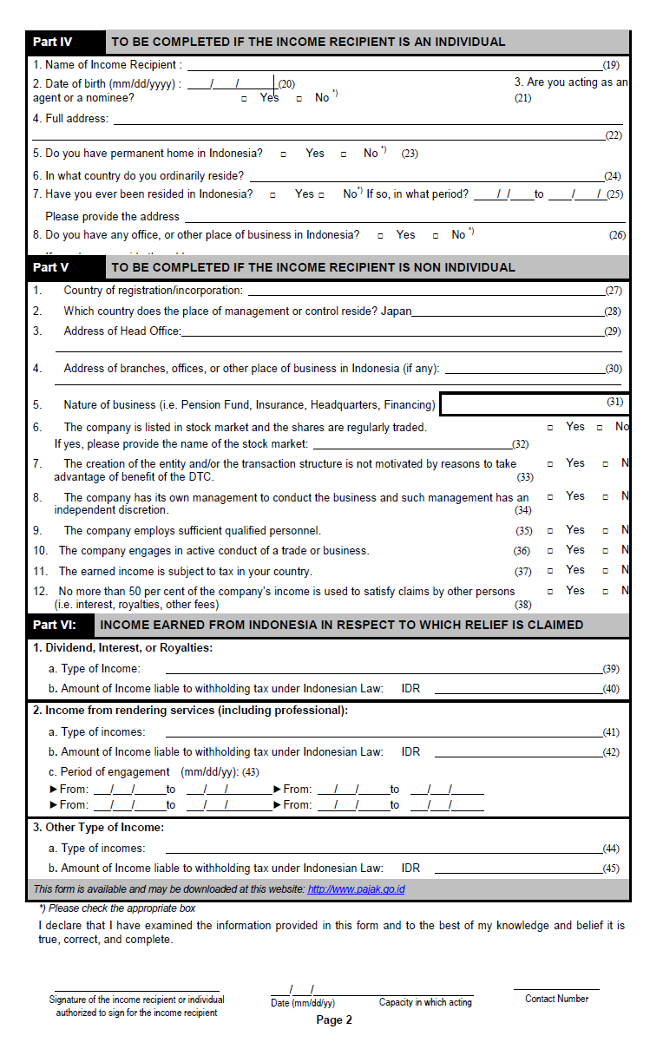

法人の場合はPart Vを記入します。

Part IVでは支払いを受けた内容(収益の内容)と、その金額を明記します。この真下にも直筆のサインが必要です。

このform DGTの書式を使う場合、自筆のサインは都合2箇所に必要となります。

2ページ目だけブランクにして、最後のサインだけを行った用紙をたくさん用意しておくと、現地側で支払いが発生するたびに日本側で税務署の印鑑をもらわずとも、居住証明が行うことができるため、グループ会社間の取引ではこうした手法を使っている会社もあります。

スポンサーリンク

>「インドネシアのform DGT1とは|居住証明によって源泉徴収税を意味するwithholding taxの税率を下げる」の先頭へ